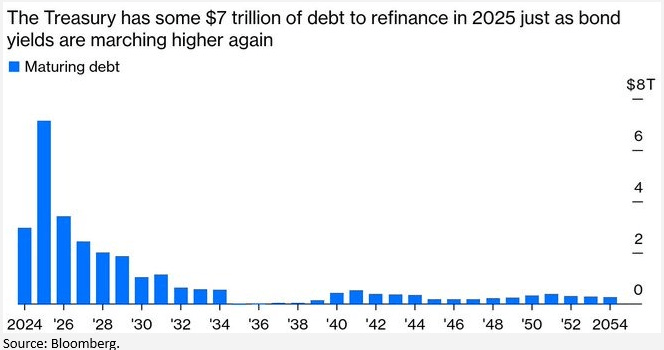

2025 wird ein entscheidendes Jahr für die US-Finanzmärkte: Staatsanleihen im Wert von sieben Billionen Dollar laufen aus und müssen refinanziert werden. Das stellt die US-Regierung vor eine gewaltige Herausforderung, insbesondere in einem Umfeld hoher Zinsen. Während sich einige Marktteilnehmer fragen, ob politische Entscheidungsträger versuchen könnten, auf die Geldpolitik Einfluss zu nehmen, bleibt die US-Notenbank (Fed) bislang standhaft.

Doch was bedeutet das für Anleger? Und wie sollten sie sich in diesem unsicheren Umfeld positionieren?

Die Fed bleibt auf Kurs – Zinssenkungen nicht in Sicht

Seit Monaten spekulieren Investoren darüber, ob die Fed angesichts der hohen Schuldenlast der US-Regierung früher oder später die Zinsen senken könnte. Ein niedrigeres Zinsniveau würde die Refinanzierungskosten des Staates senken und auch den Aktienmarkt beflügeln.

Doch Fed-Chef Jerome Powell macht deutlich, dass kurzfristige politische Überlegungen keinen Einfluss auf die geldpolitische Strategie haben. Die Notenbank orientiert sich an den wirtschaftlichen Fundamentaldaten, und diese signalisieren derzeit keine unmittelbare Notwendigkeit für Zinssenkungen. Die Inflation bleibt über dem angestrebten Zielwert von 2 %, und der Arbeitsmarkt zeigt sich robust.

Das bedeutet: Der Leitzins könnte länger hoch bleiben als von vielen erhofft. Für die US-Regierung bedeutet das höhere Zinskosten, für Unternehmen teurere Kredite – und für Anleger eine veränderte Marktdynamik.

Was bedeutet das für Privatanleger?

Die anhaltend hohen Zinsen und die Unsicherheit über die Refinanzierung der US-Staatsschulden haben verschiedene Auswirkungen auf Investoren.

1. Aktienmärkte könnten volatil bleiben

Ein hohes Zinsniveau belastet Unternehmen, insbesondere solche mit hoher Verschuldung. Wenn die Refinanzierungskosten steigen, kann das zu sinkenden Unternehmensgewinnen und damit zu Kursrückgängen an der Börse führen. Die Volatilität könnte anhalten, da Investoren versuchen, die geldpolitischen Entscheidungen der Fed einzupreisen.

Strategie für Anleger:

• Qualität vor Risiko: In Zeiten hoher Zinsen sind Unternehmen mit soliden Bilanzen, stabilen Cashflows und geringer Verschuldung im Vorteil.

• Diversifikation: Eine breite Streuung über verschiedene Sektoren und Regionen kann helfen, Risiken zu minimieren.

2. Anleihen werden wieder attraktiv

Während in den letzten Jahren viele Investoren Anleihen gemieden haben, weil die Renditen niedrig waren, hat sich das Blatt nun gewendet. Mit den hohen Zinsen bieten Staats- und Unternehmensanleihen wieder interessante Renditen – und das bei geringerem Risiko im Vergleich zu Aktien.

Strategie für Anleger:

• Langfristige Anleihen prüfen: Wer an ein langfristig sinkendes Zinsniveau glaubt, kann von Kursgewinnen bei Anleihen mit längeren Laufzeiten profitieren.

• Kurzfristige Anleihen für Sicherheit: Wer flexibel bleiben möchte, kann auf kürzere Laufzeiten setzen, um von möglichen künftigen Zinsanpassungen zu profitieren.

3. Der US-Dollar und internationale Auswirkungen

Sollte die Refinanzierung der US-Staatsschulden schwierig werden oder die politische Unsicherheit zunehmen, könnte dies auch Auswirkungen auf den US-Dollar haben. Eine Abwertung des Dollars hätte Folgen für internationale Anleger und könnte Rohstoffpreise beeinflussen.

Strategie für Anleger:

• Währungsrisiken beachten: Wer international investiert, sollte Absicherungen gegen Wechselkursschwankungen in Betracht ziehen.

• Gold und Rohstoffe als Absicherung: In unsicheren Zeiten kann eine Beimischung von Edelmetallen und anderen Sachwerten sinnvoll sein.

Fazit: Wie sollten sich Privatanleger jetzt positionieren?

Die bevorstehende massive Refinanzierung der US-Staatsschulden und die anhaltend hohen Zinsen sind eine Herausforderung für die Märkte. Für Anleger bedeutet das: Vorsicht und Flexibilität sind gefragt.

• Qualitätsaktien bevorzugen: Unternehmen mit stabilen Bilanzen und soliden Geschäftsmodellen haben in diesem Umfeld einen Vorteil.

• Anleihen nicht vernachlässigen: Sie bieten wieder attraktive Renditen und können zur Stabilisierung des Portfolios beitragen.

• Diversifikation bleibt entscheidend: Eine breite Streuung über verschiedene Anlageklassen und Regionen hilft, Risiken zu minimieren.

Während Unsicherheiten bestehen bleiben, sollten Anleger nicht in Panik verfallen. Wer langfristig denkt und sein Portfolio an die veränderten Bedingungen anpasst, kann auch in diesem Umfeld erfolgreich investieren.

Disclaimer

Dieser Artikel stellt keine Anlageberatung oder Kaufempfehlung dar. Es handelt sich lediglich um meine persönlichen Gedanken und Analysen. Jeder Investor sollte seine eigene Recherche betreiben und individuell abwägen, ob eine Investition zu seiner persönlichen Strategie passt. Vergangene Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse. Investieren erfolgt stets auf eigenes Risiko.

Hinterlasse einen Kommentar